随着万亿储能赛道的开启,大量新企业纷纷涌入冀望在这个赛道分一杯羹,整个储能行业呈现出一幅繁荣景象。提及储能,我们可能会习惯性地想到各类新闻网站的源网侧储能电站这些“大储”身上。然而随着6月各地又出台各种工商业储能补贴政策,将大众的视野重新拉回到工商业储能这块。

如广州黄埔区装机容量1MW及以上,给予0.2元/kWh放电补贴;温州瓯海区,容量在300kWh及以上的用户侧储能,给予0.1元/W的一次性建设补贴;福田对实投100万元以上的电化学储能项目,给予0.5元/kWh的放电补贴。

那么工商业储能究竟如何呢?接下来就请跟着我们的资深专家来全方位地了解工商业储能吧。

一、工商业用户侧储能近年发展概览

可能大家在2019年才对储能行业有所了解,因为国家从2018年开始对光伏电站不再进行一些补贴,储能也从此被推到台前。到2019年地面电站开始强制配储硬性指标,这也使得储能行业这几年能快速爆发。

专家认为自己可能比较幸运,很早就开始在做储能的业务了。2017年之前,专家主要是做海外的一些项目以及户储方面项目,比如派驻菲律宾等。后来随着强制配储实施,专家就开始聚焦于大型的地变电站业务。工商业储能,该专家在2020年做的比较多,也做了几个工商业用户侧的项目。

回顾2021年,中国的储能并网量是在2.4GW,4.9GWH;到了2022年则在规模上有一个大翻倍的增长,装机量是7.7GW,16GWH。用户侧方面占比约为10%即1.6GWH左右,主要原因在于很多省份的工商业电价是算不过来账的。几个能算账过来或者说经济效益还行的地区就是浙江、广东、安徽、江苏;浙江因为中午有一个峰谷时段,广东则是因为价差比较大峰值能达到1.1元,安徽和江苏也是因为峰值一样。所以基本集中在这四个地区。2022年全年,储能的装机基本上都是使用磷酸铁锂,电化学储能整体占比达到94.5%;其他部分则是一些压缩空气储能等各类方式,液流、铅酸等电池在市场上不是主流,但也有一小部分的占比。

EPC方面,去年工商业价格基本在1.7元左右,均价在1.4-1.69元左右。今年受碳酸锂价格下降影响,因为碳酸锂今年价格最低下降到20万以下,因此当时电芯的价格直接从碳酸锂50万时的9毛瞬间下降到7毛。所以目前的情况是,现在专家往外报价的EPC,整体包含的主线、电芯以及PCS整套系统,如果工商业体量能达到兆瓦级别,基本上都能做到1.4元以下。

二、工商业用户侧储能行业头部玩家

国内系统集成商方面,海博思创是占比最高的,目前用的是宁德时代的电芯,然后海博思创自己做系统集成。对比阳光和科华来说,海博思创在比较早期就开始在做储能,所以在系统集成方面也有着自己的优势,最早就开始在直接用宁德时代的电芯在做。根据装机量统计数据来看,去年海博思创的装机量达到3.4GWH,中车株洲差不多2.9GWH,阳光在国内的系统集成只有2.8GWH,天合是1.8GWH,远景能源是1.6GWH。

全球储能集成方面,阳光电源依托于强大的海外销售渠道以及各个区域都有派驻资深的专业销售人员,所以阳光在此方面最为强劲排名第一,去年合计是7.7GWH。比亚迪是4.5GWH,海博思创主要是国内3.4GWH,中车株洲也是国内2.9GWH,南都是2.6GWH。

储能电芯方面,头部玩家只有宁德时代,细分领域格局是宁德时代一马当先,比细分领域第二名亿纬锂能4GWH高出10GWH,达到14GWH出货量。海辰是储能界的一匹黑马,源自于宁德时代,专家去年去过调研,他们刚好也从那时开始正式量产,产品性价比更高,未来有望冲上行业前五。瑞浦兰钧目前是3.7GWH。所以国内格局大致如此。全球格局则很不一样,宁德时代出货量38GWH;比亚迪14GWH,目前看来比亚迪以海外为主;亿纬锂能包含海外能达到9GWH;瑞浦兰钧是8GWH。

户储方面,做的比较好的玩家有派能、华为、比亚迪、三晶。从出货量来看,派能是2.9GWH;华为是2.7GWH;比亚迪是2.5GWH;三晶是1GWH。

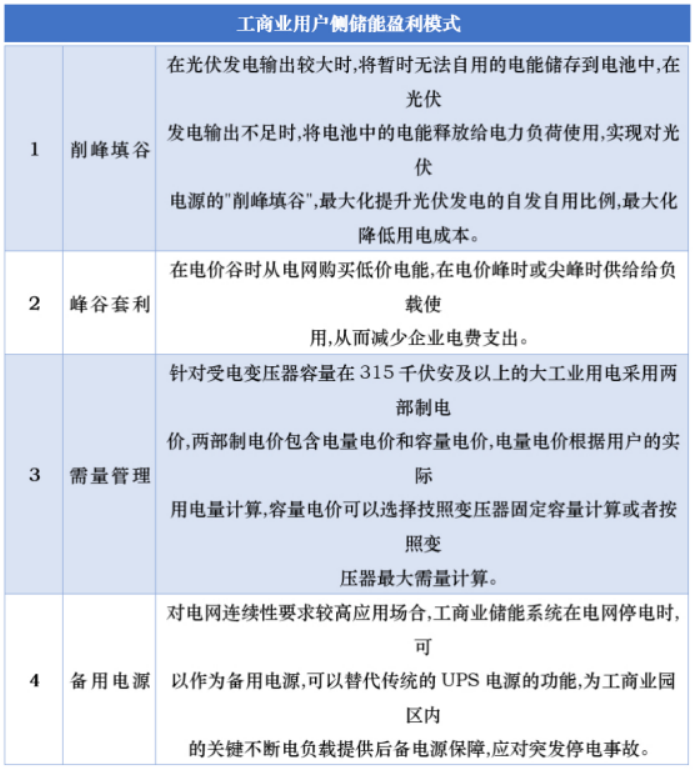

三、工商业用户侧储能盈利模式

储能的盈利有几个模式,一是峰谷价差套利。二是消峰填谷方面,比如在一些西北地区弃风取光,工商业也会有;中午其实光能最充足,但中午时间段大家都在休息,这时光伏能源会上网,有些企业就会将光伏发电利用在储能设备充电上;到了晚上,一般是晚上7点-9点用电高峰时进行放电,这也是一个比较好的盈利点。第三种是变压器的基本电费,基本电费根据变压器来缴纳或者收取。比如有的厂区配备了1000个变压器,但有时负荷也会超出,尤其是在夏天的一些高峰时段可能会远超变压器实际容量;

国网对此是有考核的,考核主要有两种形式:

一是高价来买超出部分,当然在不涉及安全的情况下短时间是可以的。

二是超出安全范围内的,原先容量的变压器已经不够用了,这时要去换变压器,前期的配套设施费用以及变压器容量的重新安装都会造成一定的费用。

三是也可以用储能来避开高峰,在用电量特别大的时候用储能帮忙出力,这样可以减轻变压器负担。

四是把储能作为备用电源来使用,尤其是大电网停电时,大电网备用电源有两种,一种是大电网停电时光伏就不能再发电,但是可以用储能变为独立供电,用储能做离网并网柜,把大电网切掉变为独立供电,光伏和储能以及开发产业发电机结合。因为大电网停电时,是不能往外送电的,但可以用并网柜把电网切掉,切掉之后的园区相当于独立供电,光伏、储能和开发发电机都能使用。另外一种是瞬间停电时,储能作为备用电源保证一些设备不断电,UPS现在已经可以做到0毫秒切换;PCS目前是有一定切换时间的,但对于比如像交换机完全是不能有0毫秒延迟的;还有比如电灯,普通电脑等不是很精密的设备都是可以让储能作为一个后备电源来使用。这也是储能盈利的一个点。

一、工商业用户侧储能亮点企业举例

1)苏文电能,之前是做电力咨询设计的,做到供电EPCO行业龙头,现在也开拓了光储业务,在为公司做一些相关电力方案时,就会考虑到为业主提供光伏储能充电桩整体解决方案。在项目前期方案设计时,把相关业务也植入,比如在帮一家企业工厂做前期设计时,先植入光伏储能充电站作为一体化的综合能源,在整体解决方案设计的过程中,把光储业务也做进去。目前专家了解到像北汽新能源,中创新航,比亚迪都是他们的主要客户。优势主要在江苏,本身江苏的储能也发展很好,所以他们也在努力往外比如浙江推他们的业务。他们在一体化光伏储能逆变器成套设备上,PCS,储能逆变器,光伏逆变器,充电桩等领域均有产品布局。所以这样一套前期设计植入自家产品进入方案的打法,让苏文电能做了很多知名企业客户。

2)科林电气,在工商业储能方面做的比较好,主要有三大业务,智能电网、新能源、EPC。智能电网前期主要做120以下的智能电网的配电变电,在新能源板块也是一种植入的业务形式。比如现在用户需要电力供应,在前期为其介绍光伏储能充电站,做一个微网,不需要大电网的电就可以自主做到零碳园区的EPC业务,科林电气主要还是从事工程的分包,他们也有着高资质牌照比如施工资质装修资质。科林电气之前在冬奥会做了一个光储充示范项目,项目体量其实不大,但是非常具有意义。

3)金冠股份,主要是工商业和户储两个板块,之前是做精密金属磨具,覆盖电器和汽车两个方面,后面就布局了户储和工商业储能方面。储能方面除了电芯以外都有全产业链布局,2022年对外发布消息称要在2022-2025年打造一个2GWH储能系统的制造基地,这个项目预计每年能为其贡献30亿的收入。也收购了深圳的优能新能源,此外也做一些产品出口,如欧洲、澳洲、南美、非洲、还有东南亚,所以在工商业储能和户用储能领域均有着一定的实力。

按照专家的预测,工商业储能今年才是元年,接下来会有一个较长的发展周期。

二、关于储能补贴

比如重庆的铜陵补贴比例为5%。浙江地区其实行业发展很好不需要补贴,可能主要是鼓励储能行业应用发展,比如海盐县,舟山都是有一次性补贴。山西太原补贴比例为2%,限额500万。深圳比较鼓励数据中心的充电,根据放电的补贴每度电便宜两毛,所以相当于在投资成本侧增加了一个2毛的放电补贴,之前的峰谷价差是7毛放一度电,现在变成9毛。此外在浙江、重庆、天津、安徽、江苏、湖南等地均有一定补贴,但补贴的地区每个地方政策不同,并不是一竿子一样,根据地方不同的消纳、光伏装机量、还有用电情况进行补贴。

三、工商业储能展望

今年是工商业储能的元年,储能很早就有了但为什么现在说是元年呢?

有以下几个方面的原因:

一是工商业政策目前十分明显,今年年初1月1号以及五一前后都有相应的政策和征求意见稿发布。比如山东、河南、河北都象征性出了一个指导性文件,鼓励工商业企业发展储能,当然其中有一些地方也包含了户用方面,所以在国家在信号上的。19年时山东、河南、河北量是最多的,当时就有一定文件要求配储能也是征求意见稿,后续发展山东作为先锋先实 施,其他省份也陆续跟进。专家今年也和各个省份的发改委做了关于工商业储能的交流,发改委在储能上已经有了很多研究,只是还没有强制执行,但具体能不能执行以及什么时候执行都是板上钉钉的事情,一定会做也必然一次会上,只是早一点和晚一点罢了,快可能是明天,慢可能是明年;时间有点说不准,但征求意见稿出来就是一定会做。所以第一点从政策上看,这是工商业储能的元年。

二是峰谷价差方面,每个省份都有很大改变,尤其是附件的峰谷价差变大了,所以投资收益变大,投资回本周期也更快。

三是碳酸锂原材料价格大幅下降,差不多现在在30万左右了,对于储能行业是大利好。

储能的成本其实分为两种,一是原材料价格,成本比较高;二是占地面积,现在密度越做越小,电芯越做越好。前几天专家去了上海在展会上发现,电芯的规模容量也越做越小,所以未来也给储能行业的发展带来很大空间。

此外零碳园区也是储能的一个切入口,现在碳综合和碳排放方面,基本每家都已经打造了这个规划,零碳园区概念钟,储能是十分重要的。

关于磷酸铁锂、液流电池的行业竞争。专家认为液流电池比较有发展空间,因为专家了解到宁德时代和其他行业玩家在液流类电池方面目前有一定成果,但目前还没有量产出来。但未来液流电池替代磷酸铁锂是一个时间问题,这样储能的收益率也会更加理想。

虽然目前工商业储能的主要收益来源还是以政策补贴为主,但相信将来随着新技术的发展如液流电池,钠离子电池和压缩空气储能等,工商业储能的收益率也会进一步提高摆脱依赖政策补贴。

着眼未来,工商业储能一定会在融合性,智能化水平以及创新技术方面进行比拼。如何在繁复,多目标,高度集成的系统上进行智能化运营调整来实现利益最大化,商业模式和技术的创新将会是众多龙头企业所追求的目标。

来源:能源一号